最近は投資よりも、旅行👜や体系改善、アンチエイジング系🥗の記事を連発してしまったので、当初の💰投資系ブログの本来の意義が失われつつあった。

ということで、たまには投資系の王道、個別株式について最近の考察をまとめてみた。

いきなり個別株式を語る前に、まずは第1回ということで筆者における個別の株式の立ち位置や利用証券会社、国内・国外についてなどの前提条件について説明する。

「積極投資型ポートフォリオ」と「貯蓄型ポートフォリオ」

そもそも個別株式を語る前に、個別株式の資産が全資産のどれくらいを占めるかについては、実は過去の記事で示しているのをお気づきだろうか?

-

-

資金運用における資産配分と税金について

「投資と生活改善」と銘打ちつつ「生活関連」の記事ばかりで、当初のテーマがぼけてきた感があるので、「いかにも投資」的な話題に軌道修正したい。 ...

続きを見る

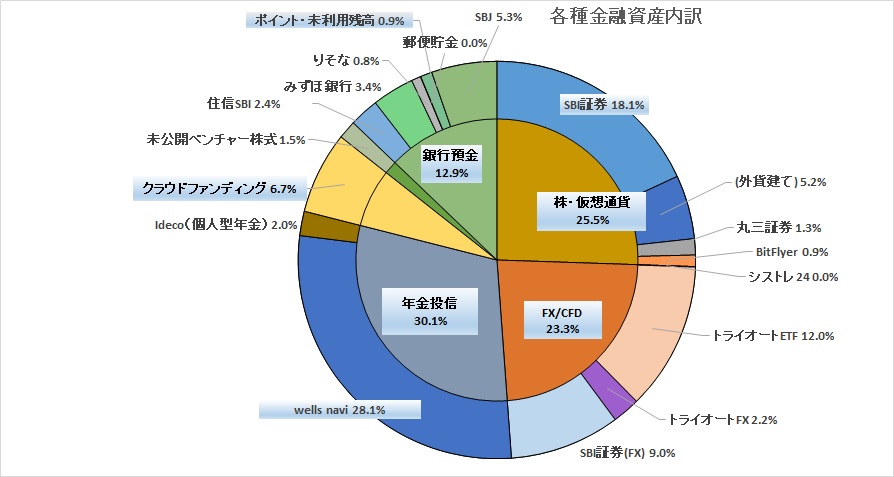

▼はその記事でお示しした当時の筆者のポートフォリオで、当記事執筆時も資産割合としては大して変わっていない。

個別株式にあたるのは上の円グラフ中の右上の薄い茶色っぽい「株・仮想通貨」という欄にあたる。若干お遊びでBitFlyer経由の仮想通貨も個別銘柄というくくりで管理しているが、それ以外はれっきとした個別株式で構成されている。

やはり、個別株式(グラフの薄い茶色)あるいはFX/CFDといったレバレッジの効いた証拠金取引(グラフ右下の赤色)のようなリスクの高い投資ポジションは、多くても全資産の半分に抑えるようにしている。

こちらをメインの積極投資型ポートフォリオ(グラフの右半分)としている。

一方で、年金投信系(左下の灰色)やクラファン(黄色)、銀行預金といった流動性資産(緑色)といった資産は、将来の貯え的な位置づけとする貯蓄性ポートフォリオ(グラフの左半分)として、半分以上をキープすることをルールとして過度なリスクを取って将来不安に陥らないようにしている。

さらに分散する

資産全体の半分近くに抑えた積極型ポートフォリオも、①個別企業のリスクである個別株と、②各種インデックスの値動きリスクのFX/CFDとで分散することで、相応の高いリスクを取りつつも分散効果によるリスク抑制を図っている。

個別株式の資産内容

個別株式の資産の中身は▼コチラ

個別株式の資産

- 国内株式(現物):12 国内企業(高配当・将来有望)・REIT銘柄(NISA枠も含む)

- 国内株式(信用):9 短期決戦・信用取引の建玉で殆ど買建(ロング)

- 外国株式(現物):5 米国ハイテクをメインにほか香港、ロシア、マレーシア

- 投資信託 :3 テーマ型だったが、最近は米株指数連動を定時積立

御覧のとおり、国内株式は現物と信用取引で使い分けている。

資産名の右側の数字は各資産対比での時価割合になっている。この割合は狙ってこうなった訳ではなく、買っているうちにこうなっただけ。それぞれのカテゴリーについては、次の項目で詳しく説明したい。

1.国内株式(現物)

メイン的な運用ポートになるが、信用取引もあるのでこちらは、以下の基準でピックアップするようにしている。

個別株式(現物)のスタンス

- 高配当:高配当の個別企業やREITなどを長期保有

- どこかで上昇が期待できる:テック企業やバイオ企業などテーマ性

① 高配当💰

今のところ、利回り水準の目安は4%後半から、できれば5,6%を狙う感じ。

具体的には中堅REITや銀行株、その他高配当株など。

高配当銘柄保有のポイント

- 日本の都心部の不動産は、世界的にみてシンガポールやロンドン、NYと比べるとまだまだ価格が低い。

- これから金利が多少上がっていくと考えれば利ザヤ商売の金融はポジティブ。

- 日本はともかく世界的に物価高が進んでいるため、特に利回りの高い資産は優先して買われていくとみている。

▼は国内REITと一般的な企業株式の配当利回りランキング。

REITや銀行系は、実績値ベースでもそれほど配当を増減させないのである程度は参考になる。

注視したいのは、実績値ベースの場合、それ以外の一般的な企業は、その年ごとの業績や一過性の損益で配当が大きく増減する場合もあるので、当初見込んでいた利回りを大きく下回ってしまうリスクがある点である。実績値ベースの配当利回りではなく、予想配当利回りが出ればそれを参考にするのもありかもしれない。(上の表はREITについては予想値ベースで一般企業は実績値ベースとなっています)

② どこかで上昇が期待できる📈

個人投資家がやりがちな、いわゆる業績や業務内容を見て「感覚や勘で」買うというやり方。

買った後も、すぐに上昇するかも予想がつかないものは現物でひたすら待つスタンス。いつ上昇するかわからないけど、時間をかけて持っていれば上昇が期待できそうな銘柄は気長に上昇のタイミングを待つようにしている。逆に「短期的に上昇を狙える」銘柄は信用取引でのロングポジションを保有した方が効率がよい。

例えば、好立地の不動産を保有しているが株価が低いなどの低PBRの倉庫株や、かなり良い技術を持っていて、これから業績が期待できそうなテック企業💻やバイオ企業💊など。

現在、含み損を抱えているのは主にこちらのカテゴリー。結果として、見誤ったり、タイミングが悪く高値掴みしてしまった…😭

2.個別株式(信用)

信用取引は、証券取引口座にある現金や現物株式を担保にしたレバレッジ取引であることから、現物の株式における時価相当額の現金💴をもっていなくても取引が可能👌。そのため、通常は多額の金額を用意しなければならない大型株もポジションに入れやすいし、なんなら暴落しそうな株を売り方向から入って利益を狙う🎯こともできる。

一方で、信用取引は金利や貸借料というランニングコスト💸が日に日に嵩むから、基本的に短期決戦型のスタンス。ダラダラとポジションを持ち続けていると、コストだけかかってしまうので、利益確定と損切の決断は早めに下すのが超重要。

また、現物と違って単なるポジションだから、株主優待も全く発生しないので、▼桐谷さんのような株主優待を狙うならお門違いなので注意したい。

![株主優待名人「桐谷広人」がおすすめする「10万円以下銘柄」 | Smart FLASH/スマフラ[光文社週刊誌]](https://data.smart-flash.jp/wp-content/uploads/2017/07/10121655/a08b198dc54611710a3f5ec4655651ae.jpg)

ただ、💰配当金相当額はもらえる点は抑えておきたい✨

権利付最終日に保有していた信用建玉に配当金がついた場合、証券口座内で配当落調整額(信用配当金)の受払いが行われる。

信用取引のポイント

- 【メリット】 うまくいけば、少ない資金で高いリターンが得られる

- 大型株での勝負が可能となる

- 【デメリット】大きな損失を被るリスクがある

- 日に日にランニングコストで削られる

- 株主優待は全くナシ

信用取引のポジションとして保有する銘柄として、以下の基準としてピックアップしている。

個別株式(現物)のスタンス

- 短期的(2,3か月ほど)に値上がりが期待できる銘柄

- 大型株(現物だと多額の資金が要る銘柄)

- 短期で下落が見込まれる銘柄

結果として、現物株よりも成績はいい👌ので、結局のところ、現物でも見切りは早くつけるべきなのかもしれない。

一方で、レバレッジをかけるため現物よりリスクが高い💣ことから、メインとはなりにくいものの、最近は使い勝手の良さから徐々に割合が増えてきている。

兎にも角にも、やられたらマジで死ぬ💀ので、リスク管理が課題。

3.海外株式(現物)

筆者は米株も保有している。

▼のグラフにもあるとおり、米国株は日本株に比べて長期的に右肩上がりを続けている最強の投資資産なんだ。

.jpg)

水色の線は日本の株式(日経225)で、緑の中国や一番下の濃い青の欧州と比べると決して悪くはないけど、上3つの米国系株式と比べると実力は明らか。特に一番上のハイテク系株式を主体としたNASDAQの強さはマジで半端ない…。

-

-

自宅で楽々確定申告(株式・FX・ソーシャルレンディング)

毎年なんだかんだと勝ったり負けたりと、なかなか安定しないのはお約束で、コンスタントに相応に勝てるようになりたい…。 さあ、年が明けてはや2月 ...

続きを見る

ということで、将来有望な半導体株やバイオ系、次世代食品系に手を出している。半導体や薬品は、足元の巣ごもり需要による半導体需給ひっ迫やワクチン特需で、早々に含み益中だが、次世代食品系はタイミングが悪かったせいか、高値掴みしてしまっている💀

また、インカム狙いでロシアとマレーシアの高配当株式を2銘柄ずつ保有。保有コロナショック直後のタイミングでエントリーできたので、ちゃんと含み益は確保している。

けど、トータルでプラス。含み損銘柄も、現物なので気長に上昇のタイミングを計りたい。

外国株式のまとめ

1.米国株:主に新興株で今は半導体、バイオ、次世代産業など

2.新興国株:高配当のインカム狙いで、ロシア、マレーシアを少々

・トータルでプラス。短期で売買というより長いスタンスで保有する方向

4.投資信託

当初は「ブラジル+オプション」「新興国(BRICS)株式」などの新興国系高分配テーマ型にしていた。

特に2010~12年頃は、リーマンショック後の新興国シフトや、資源価格の高騰もあって、高い分配金でインカムは入ってくるし、基準価額も安定しているしで非常に好調だった。

しかし、その後の米国の金融緩和停止・利上げに伴う新興国ショックで見事撃沈 💀💥。徐々に損切り撤退を進め、今でもBRICS系は一部残っているけど、ごく僅か。

代わりに、米国株💲が長期にわたり安定していることから、資産積立の一環として毎週異なる曜日(週3回)に分けて定時定額の積立投資をコツコツ続けている📊

投資信託のスタンス

【過去】新興国系のテーマ型による高いインカム収益

【現在】米株インデックス系をメインとした積立投資

現在の勝ち負け・今後の方針(短期)

勝ち負けについては、9月上旬の菅首相の退任表明&新政権による景気対策期待を背景にした国内株式の大幅な上昇後の数字だから、8月末なんかはもっと負けていた。でも、実は年明けから春にかけて一気に国内外株式が上昇した流れに乗って売却益をかなり挙げているから、今の含み損益含めてトータルでは100万円以上のプラスは維持できている。

また、直近も9月の上昇に乗って、一部の含み益建玉(信用)を売却して利益確定している(もう少し粘って持っておけばよかった…

今後の方針については、毎年の傾向だが、年末にかけて国内外の株式は上昇傾向にある。そのため、今時点では保有継続(ガチホ)、米株はやや調整傾向にあるので、少しポジションを増やした状態で臨み、11,12月には一部利益確定、年越えの1月末近くにはピークとみられるので、株式系ポートはインデックス系や指数連動CFDも含めて相当程度のポジションを解消しておきたい。

今年の結果と年末までの方針

- 春先や8-9月の株高の恩恵を受けて、個別株は100万円以上のプラス

- 9月末にかけて調整が進んだ米株系のポジションを増やす

- 年末にかけて株高が進むと予想

- 11,12月に一部利益確定&1月末には株式系ポートを相当量減らす

個別の銘柄とか、もっと詳しく解説してもよかったんだけど、それぞれのポートの概要や基本スタンスについて説明していなかったから、まずは概要偏ということで、ざっくりと説明させて頂いた。

タイミングを見て、他の資産ポートや個別銘柄の状況やスタンスについて、ご紹介できればと思う。

利用している証券会社

SBI証券(メイン中のメイン)

小職は投資活動の中でもSBI証券をメイン中のメイン口座としている。

元々、社会人2年目に口座開設した、人生初の資産運用の門戸を開いた愛着ある証券会社だ。それも当時はまだ米国籍の「e*トレード証券」の日本法人という位置付けの証券会社だった。

インターネット証券の草分けとして、当時からPC上の管理画面が非常に見やすく、各種手数料も業界最低水準であるほか、新しいサービスにもいち早く対応するといった機動力も見せており、今や個人向け証券ビジネス業界における雄という存在になっている。

丸三証券(避難場所としてのサブ)

丸三証券は、ちょっとマイナーな中堅証券会社。ネット専業ではなく、野村證券と同じく昔ながらの各地に支店を置いて顧客を回って営業するスタイルがなお主流。そのインターネット取引サービスを利用している。

口座開設の経緯としては、だいぶ前に、丸三証券が10万円以下のトレードだと手数料無料、と当時では画期的な手数料水準に惹かれて口座開設して、3銘柄ほど個別株式を買った。が、結局SBI証券の圧倒的な使いやすさを前に、こちらの口座は事実上塩漬け状態になっている。

ただ、永遠にこの状態かというと、そういうわけではなく口座を閉じるつもりもない。証券会社が破綻するような金融不安時に備えて、SBI証券の預け入れ総額が1000万円を超えるような際には、こちらの口座に移すことも選択肢として考えている。

理由は、下記のとおり▼

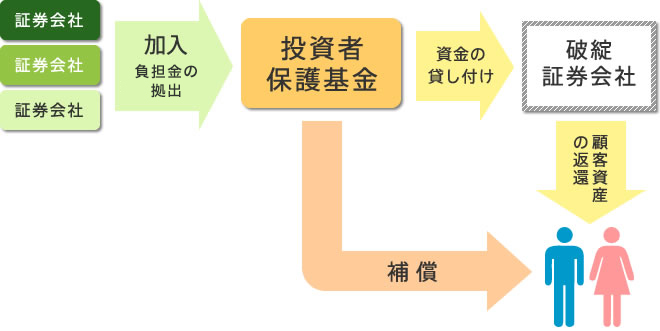

※投資家保護基金

万が一のためにサブ口座を保有しておくことは、個人としてもリスク管理上、けっこう重要だと思う。

例えば、銀行預金も残高が1000万円以上となる場合は、他の銀行口座にも分散することを検討したりすることと同じ。証券会社にも投資家保護基金という制度がある。

銀行預金における預金保険と同様に、証券会社破綻時に預け入れていた金銭と有価証券の価値(時価)を合計して、一人当たり1,000万円を上限に補償される。つまり、メインのSBI証券でも1000万円を超えた分は、破綻時には保証されないことになる。

▼現物の債券や株式、投資信託は保護されるが、先物やオプション等のデリバティブやFX、CFD等の証拠金取引のポジションは保護の対象外なので、よくよく注意したい。

急に取引している証券会社がヤバくなった際に、預け入れている資産が消滅してしまっては、資産運用している意味が全くナシ。

運用資産(現物・現金同等物)が1000万円を超えようとするタイミングには、いざという時のために、証券口座は複数の証券会社に分散して保有しておくことを強くおススメする。

.jpg)