筆者自身も表記クラウドファンディングに取り組んでいるため、過去に投資先のクラウドファンディング業者や、その中の1社であるSBIソーシャルレンディングにかかるトラブルについて、初期の状況についてご紹介した。それから、当社も含めクラウドファンディング業界での動きはめまぐるしいものがあった。

筆者としても、一連の騒動を通じて学ぶ点もあったし、最近になってクラウドファンディングのポートを一部変更している。情報更新の意味でも再度この話題について触れたいと思う。

SBIソーシャルレンディングの顛末

メインコンテンツである投資関連カテゴリー第1弾の記事として、クラウドファンディングについてまとめた中で、SBIソーシャルレンディングを1番手として推していた。 日々、資産拡大を目指している中、最近はクラウドファンディング(後述)の資産割合をもう少し増やしたいと思っている。 そこで、投資手段の選択肢の ... 続きを見る (注:後日、事実検証をしたうえで記事掲載当初から記述を一部削除しております。) 前回の記事で投資の一環として、ソーシャルレンディングをしてい ... 続きを見る

クラウドファンディングの話

第2弾の記事やその後の相次いだ報道でもご存じのとおり、当社貸付先のソーラー発電事業者が資金使途とは異なり、単に自社の運転資金に流用していた事が明らかとなり、モニタリングを怠っていた当社も金融庁より重い処分を受けて、事業継続を断念する事態となってしまった。

SBIソーシャルレンディングの不透明感

今更ではあるが、かくいう筆者も当社のソーラー発電ファンドに2種類投資していて、見事に該当の案件を引いてしまった…。

一瞬、元本全額返ってこないのか、かなり焦ったが、当社が早期に責任をもって元本(投資元本-既に受け取った分配金)は8月2日に返済することを表明したので、何とか事なきを得る予定だ。ここにきて、筆者の当初のポイントだった「最大手としての信用」が活きる形となった。これが、他の業者だったら、多分返ってこない資金であることは、ほぼ間違いないと思う。そういう意味では、最後の最後にきて「さすがSBI」と思わずにはいられない。

以前にmaneoとかいう、中堅どころのソーシャルレンディングでは、何件も案件の破綻が発生しているが、その際は投資家への救済はなく、損失は投資家が直接被ることになっている。しかし今回は、SBI側がかなり責任を感じたらしく、K尾総帥の強い意向もあってか、法律の技術的意訳も駆使して、本来は救済されなかった本件は、元本については救済される運びとなっている。最終的には最大手(撤退するのでもう違うけど)、というネームバリューはかなり大きかった。お陰で筆者も助かることとなった。

繰り返しにはなるが、問題のソーラー発電ファンド2件の投資元本は全額返済される。ただ一方で、収益は生まず、全くの利回りゼロとなり、結果として全く意味のない投資になってしまった。本件を受け、運営元のSBIソーシャルレンディングは新規案件の組成から撤退し、過去に組成した案件の管理・回収のみに専念するという。

筆者も問題の案件以外に、複数件投資中のファンドが残存しているが、すべて順調に元利金の償還が続いている。一方で、これ以上新規案件が組成されない以上、残念ではあるが、保有案件の利金と元金を回収しての幕引きになるだろう。SBIには、既存の金融業界を変革し、新たな業界の名士になることをきたしているものの、ソーシャルレンディングビジネスについては、maneoのような中小の適当な管理体制と大して変わらないような極めて杜撰な管理運営体制となっていた中、悪徳業者である借入人を引かされた挙句、このような問題が発生した末の撤退は何とも残念でならない。

【追記 最終報告】

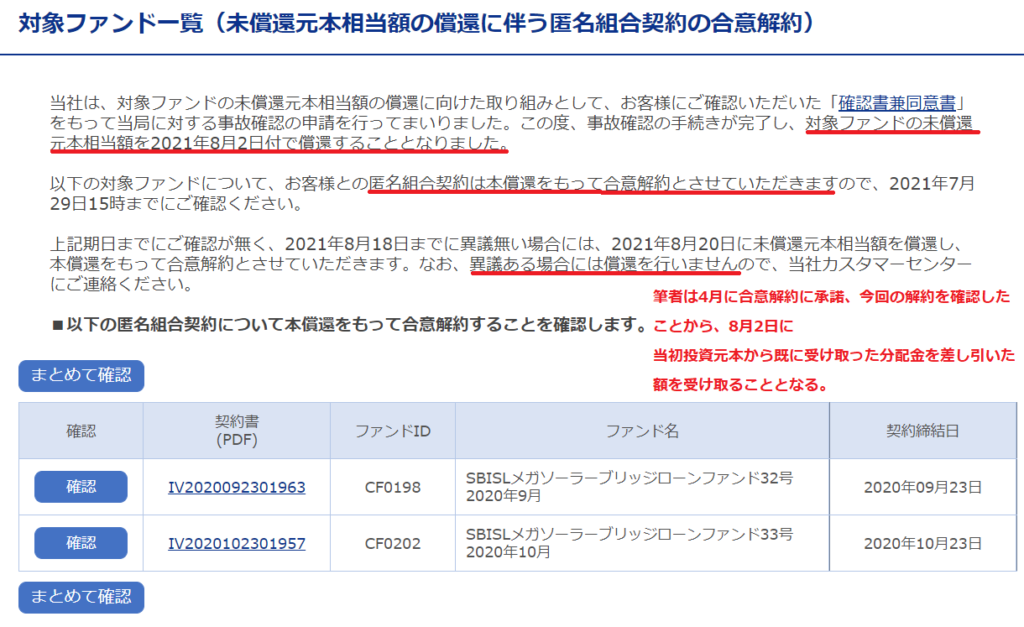

最終的に8月2日にメガソーラーファンド2ファンドの当初元本相当額が返金されたことが確認された(▼下図)。

ややわかりにくいんだけど、「未償還元本相当額」2つが今回の着金額。「匿名組合出資損失」というのは先述の元本に足されも引かれもしていないけど、これは過去に同ファンドから分配され、すでに振り込まれたインカム部分。もともと、当該2ファンドに20万円ずつ投資していたので、足すとぴったり20万円になる。すでに投資家に分配されたインカムは8月2日になって「損失」という形でなかったことになって、当初元本(各20万円)から差し引かれる形となって、その残りが今回振り込まれたって形。すでに着金されたインカム部分は取り立てられることがないから、今回の元本部分から差し引かれることで、トータルで当初の投資元本と同額分が投資家に戻されたってことになる。

今回は返金されたものの、返済義務のある借入人企業からはほぼ回収できなかったはずだから、SBIが身銭を切って返してくれたことが窺われる。これはかなり良心的だと思うし、今回の騒動の対応を見ても今後のSBIグループはそれなりに信用してもいいと思う。

貸付型クラウドファンディング事業は、今回の騒動で残念ながら撤退という形で終わってしまったが、苦境の第2地銀に出資したり、国内ベンチャーや地方創生にも、既存の銀行以上に熱心に取り組んでいるので、同グループの今後のサービス進展に期待したい。

クラウドクレジットの期日延期

続いては、以前に推し3番手に挙げていたクラウドクレジットだ。困ったことに、こちらもやや問題が生じている。

当社の案件については、SBIのような明らかな「不正」や「損失確定」には至っていないものの、コロナ禍による貸付先の資金繰り悪化により、当初予定していた元利金の償還が困難となり、「延長中」に陥ってしまっている。

こちらは貸付先の異なる2ファンド。うち「マイクロローン事業者ファンド」は既ローンの延長が既に行われていた、いわゆる信用リスクの高い「借換案件」だったため、なんとなく期日延長の線は覚悟していた。だが、「米国セキュリティベンチャー事業者ファンド」は今回が初の期日延長発動ということで、かなり残念…。

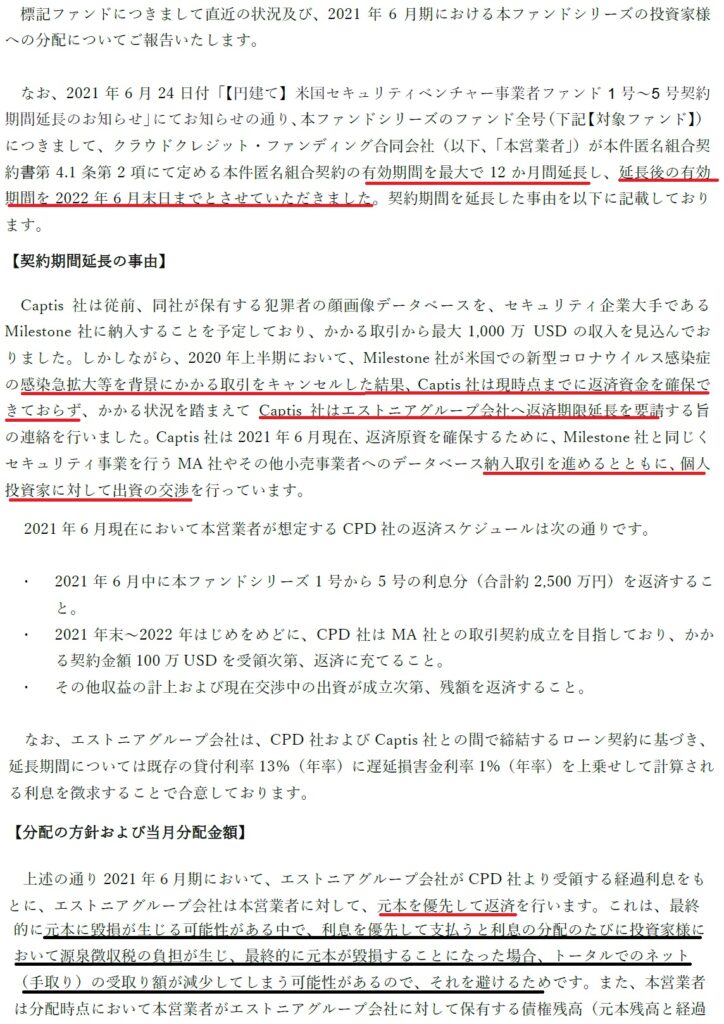

↓は当のファンドの直近運用報告書(抜粋)。100歩譲って期日延長は許容するが、元本と少しばかりの利金くらいは回収して欲しいのが本音。ちなみに、他の延滞案件の報告も大体同じような内容となっている。

しかも、今回の7月がクラウドファンディングでの投資で初の期日到来&元利金返済を迎えるタイミングだったため、回収はいまだゼロ。ショックは大きい。(厳密には「マイクロローン事業者ファンド」でほんの少しだけ元本償還されています。)

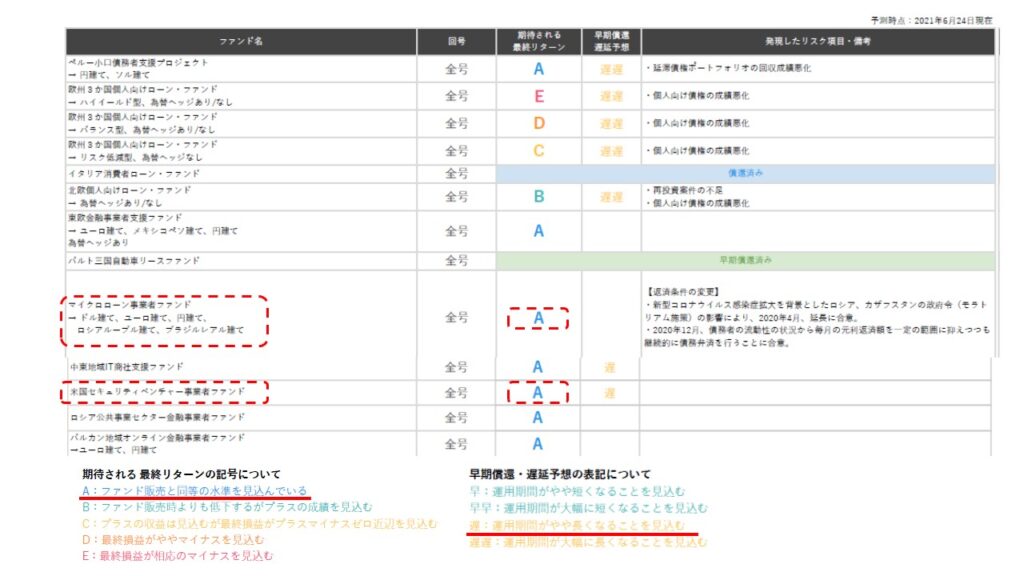

↑を見てほしい。これは6月下旬現在のファンド運用状況の抜粋である。問題の2案件は期日が1年延長されて利金は1円も受け取れていない。にもかかわらず、期待されるリターンは「販売当初と同等の水準」である最上級のAとなっているではないか。元利金の延滞、つまりリスケであり、金融の世界では「デフォルト」であるにもかかわらず。そりゃないだろ…。

当初は、クラウドファンディングでは珍しい海外企業への高利回り投資、という目新しさと経営陣の有能さ、出資元の大企業のブランドもあって、期待はしていた。しかし、蓋を開けてみると、結局はコロナの影響で相次いで当初の期日返済を守れずにリスケ、という事態に陥っており、信用リスクは極めて高いと言わざるを得ない。信用リスクについても、国内の不動産系と違って、実態と流通価格を有する実物資産の担保もなく、完全に「口約束」と大差ない無担保無保証の信用貸しの状態なので、元本が返ってこないリスクはかなり高い…。

また、上記SBIのように組成元の責任を感じて、投資家に元本だけでも返済するような気概も見られない。(maneoと同様に、案件ごとに投資家責任、という原則を貫くスタンス)最近の新規組成案件も、既存ローンの借り換え案件ばかりで純真期の案件は見当たらないばかりか、利回りが過去の案件よりも明らかなに下がっており、リスク対比で割に合わないものが多い。したがって、今後の投資スタンスとしては、既存案件の回収に専念し新規案件は見送る方針とする。

ただ、だからといってデフォルトが確定したわけでもないし、不祥事があったわけではないので、当社案件に対する再投資を金輪際しないわけではない。延滞案件があらかた解消したうえで、リスクに見合う利回りを提供する案件がリリースされればこの限りではない(再投資の俎上に上がる可能性)。

かなりクセのあるクラウドファンディングサービスではあるが、多少のデフォルトリスクを許容することを前提に、海外案件を少し触って経験を積むには悪くはないかと思う。今ならキャンペーンでAmazonギフトをくれるみたい。くれぐれも「深入り」はしない程度に。

![]()

クラウドバンクは大丈夫?

上記のとおり、以前に取り上げた3社のうち、SBI、クラウドクレジットは少なからず問題が発生している。では、残り1社クラウドクレジットはどうだろうか?(いつの間にか、当社イメージキャラクターが荒川良々さんからトリンドル玲奈さんに変わっていた。これは個人的に正解。)

結論としては、全く問題は起きておらず、元利金は順調に償還が実施されている。

実態としては、当初の組成金利が高金利であることもあって、リファイナンス(借換え)や担保物件売却によって、期限前償還されている案件は多い。見方によっては、「当初もらえると思っていた利息を、実際に貰いきる前に案件が終わってしまった」と言えなくもないが、投下資金に対する年率ベースでの利回りに直すと当初の予定利率に近い利回りになっている案件が多く、クラウドクレジットのように返済の延期やデフォルト、SBIのような法令違反は確認されていない。よって、今のところ3社の中では最も良好なパフォーマンスを上げているといえる。当社案件のデフォルトも未だにゼロであることも考えると素直に凄いと思う。(↓リンクはコチラ)

今後も当社への投資は継続するつもりだが、SBIと違って「運営元が大手企業ではない」ことから、不祥事があった際は面倒を見てくれない可能性が高い。したがって、投資検討にあたっては、個々の案件にかかる借入先をひとつひとつ調べることにしている。その中で「怪しさ」や「胡散臭さ」を感じるものには投資を見送ったり、投資額を限定的(少なめ)にするといった対応をしている。

注意すべき借入先企業の特徴

- ホームページで社長がイケイケな感じで噓をつきそう(胡散臭い)

- ホームページがショボいか、立ち上げていない(会社が短期でなくなるリスク)

- 検索すると「黒いうわさ」が立っている(真偽は関係なく、存在そのものが重要)

- 太陽光・バイオマスなど、新電力以外にこれといった実態のある事業がない(会社を畳んでトンズラされるリスク)

クラウドファンディング・ポートの再構築が必要

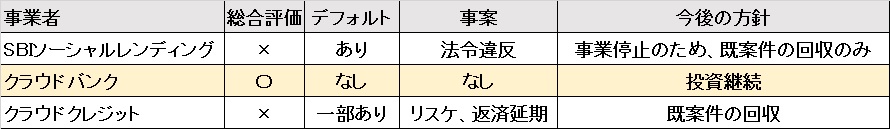

とまあ、クラウドファンディング投資を始めて1年も経たないうちに、実際にやってみないと実感できないリスクやトラブルに見舞われた。当初始めた3社の問題点、今後の方針は以下のとおりである。

3社中、1社しか継続が残らない…。なんか残念だけど、やってみないとわからないのが、投資の世界。まだ確定した損失があるわけではないし、利息収益を得ているものもあるので、社会勉強だと思えばコスパの高い勉強、と前向きになってみる。

しかし、今まで3社で消化していたポートが1社だけになると、既存案件の償還もあるのでなかなか資産形成とはいかない。新たな投資先チャネルの開拓が課題である。そこで、新たな投資先を求めて、新たに4社において口座開設&投資を実施することになった。そのうち2社については、既に相応金額の投資を開始しているので、使い勝手なども含めて別途記事にして紹介したい。

珍しくかなり長い記事になってしまったけど、今回はここまで。

クラウドバンクは、ソーシャルレンディング業者の中でもメジャーな存在。現在のところデフォルト率は無傷の0%!

不動産ソーシャルレンディングなら、高配当率の T-SON FUNDING。

気になる利回りはメジャーな先はせいぜい1,2%台の中、驚異の5、6%台!

![]()