「週間相場予想」第4回目📈

※先月5月は丸々相場予想を休んでしまい、申し訳ございませんでしたm(_ _)m。

順調に3回まで進んでいたものの、米経済指標の予想以上の強さで、それまでの引き締め停止からの利下げ見通しが大幅に後退したことで相場が急変!

小職も大爆損😱をきたし、そのショックで当該予想相場の筆を執ることができなかった次第です…💦

前回、『個人的には今週とGW前の来週2日が結構重要になってくる』といったところが、まさに正反対に重要な局面になってしまいました。

何とか心機一転、ドテン買いした円売りポジションがうまくいって、大分負けを消すことができたことから、何とかここまで戻ってくることができた次第です。

先月(2023年5月)の経済・市況ダイジェスト

まず、はじめに4月末から5月の経済イベント、市況が大分大きく変わっている。

・日銀政策決定会合(4月27・28日):緩和終了・利上げの政策変更遠のく

・債務上限問題の懸念増大 ⇒ 解決 ⇒ リスクオン相場

・米経済指標の予想外の好調 ⇒ 利上げ継続の可能性増加(利下げ期待の減退)⇒ リスクオン相場(予想外)

日銀政策決定会合

声明文では、

前回まで記されていた政策金利の下方バイアスに関するフォワードガイダンス(先行きの指針)が削除された一方、今後1年~1年半程度の時間をかけて

多角的に金融緩和策のレビューを行うことが盛り込まれました。また、同時に公表された展望レポートでは、2025年度の物価見通しが目標である前年度比2%を下回る

とされた。それまでは、

昨年末12月会合で、前総裁の黒田総裁がフォワードガイダンスの金利変動幅を上限0.25%⇒0.5%にしたうえで、金融緩和終了に含みを持たせるなど、「日本もいよいよ欧米に続いて緩和終了⇒利上げか?」といったムードが漂っていたところだったが、

今回の声明を受けて、1.5年の様子見⇒早期に金融政策が修正される可能性が後退した、と判断され、10年物国債利回りが低下、米ドル円は円安が進行した。

先月(5月1日~6月2日)の振り返り✅

本当にひと月丸々休んでしまっていたことが実感できます。

| 2023年5月1日(月)~6月2日(金) | 相場 | 戦略 | 結果・振り返り | |

| 株式🏢 | 日本国内 | 堅調 | 全般 | 微妙🤔 |

| 海外(主に米国) | 堅調 | 全般 | 微妙🤔 | |

| 為替💱 | ドル円 | レンジ | レンジトレード

132~136 (前回からやや円安寄) |

ハズレ💦 |

| その他先進国 | レンジ | レンジトレード | ハズレ💦 | |

| 新興国 | 通貨による | 高金利通貨

レンジ下で買い |

🤔微妙 | |

| その他 商品等🥇 |

金 | 下落↘ | 天井感・米金利上昇で売り | 当たり👏 |

| 原油⛽ | もみあい | リスク資産への警戒 | 🤔微妙 | |

| 仮想通貨 | 上昇↗ | 良好相場の影響 | 🤔微妙 | |

国内・海外株式

TOPIX

※今回は、お休みが長かったため先月一杯の振り返りとなるため、チャートが異なります、

国内株は 微妙🤔…。

5月はSell in Mayということで基本的に堅調ではあったものの、月の半ば・後半あたりから変調をきたしてくるものと考えていた。

週内の筆者ポジションとして、

前回:高値で含み損になっていた日経レバのETFポジションを一部損切り&日経インバース買いと、日経ポジションのショート方向に動かしていた

今回:5月後半にいったん天井を付けてから下降したため、ここで残りのロングポジションを解消し、日経ポジションのショートを追加した

が、見事に裏目に出てしまった…😂

これは、①米債務上限問題の解決 と②米経済指標の予想外の堅調から、利上げ警戒というより素直にポジティブに捉えられた 面が大きいかと思う。

とはいえ、個人的にはそろそろ天井なのではと感じている。

前回は「極力撤退気味に、ポジションを軽くしていきたい。」としたが、もうロング玉は残されていない(長期保有目的等の個別株は除く)。

ここからは、ひたすら調整局面を願いながら耐えるしかない…

※🎌国内株は、日経225だと有名&大型株、特にソフトバンクやUNIQLOに振らされてしまうこともあるので、東証上場全銘柄のTOPIXで見ています。

S&P

米国株指標であるS&Pも、ハズレに近い「微妙」…。

堅調だが、高値警戒感には注意としたところ、米国債務問題の解消や順調な経済指標からリスクオンが6月の月明けまで続いた。

米経済指標がとにかく強く、政策的に当面の利下げ観測は後退し、さらなる利上げ継続予知が出てきたので、株価への警戒感が出そうなところが、経済順調、ってことでポジティブに受け止められた模様。う~ん、今月の投資家心理はやけに楽天的、というか高値は警戒しないのだろうか…🤔

NASDAQ

なお、新興株中心のNASDAQは先月の弱さを見せつけない、強い上昇。これは完全に読み切れなかった…😂

今までの金利上昇が効いていた、弱めの新興市場、というイメージを払拭し、改めてテック系への期待を裏付けるような上昇となっている。

為替💱

ドル円

為替全般は、レンジ相場といっていたところが、見事にレンジブレイクし、円安へと上昇していった。振り返りとしては「ハズレ」

ただ、筆者は、4月末の日銀政策決定会合で「1.5年は従来の金融緩和を継続する」という声明を受けて、日銀の緩和姿勢は当面変わらないと判断。

今までの円ロング(円高方向)ポジションを一気に損切り、円安方向にドテン買いを行なった。😎

お陰で円ロングのこれ以上の出血を抑制し(それでもなかなかの爆損だったが…)、ドテン買いした円安ポジションが見事に先の損失をカバーしてくれた😎

ユーロ円

ユーロ円はドルに比べて、4月から比較的高い指標となっていたことから対ドルで高い水準にあったが、いったん5月前半に下落。

その後は、ドル円と同じくリスクオンの流れを受けて円安方向に。

一時はリーマンショック後最高値の150円声を達成するも、いったん跳ね返され、米債務上限問題の解消から再び円安方向で終わっている。

南アフリカランド

新興国通貨は、南アフリカにしろトルコリラにしろ、個別の国々の政治問題で大きく動いた個別性の強い月間だった。

南アフリカは、G7広島サミット前のタイミングで、「南アフリカがロシアに対して大量の武器を提供している疑いがある」と米国政府当局が激オコで指摘。それに対して、南アフリカ大統領は否定しないで含みを持たせたコメントをする、という何とも怪しい対応を見せたことから、米国を中心に南アフリカへの経済制裁が発動される恐れから、南アフリカランドは急落。

対ドルでは史上最安値を更新する事態に至った。

今のところは、やや落ち着きを取り戻してはいるが、警戒モードは継続。

何かの拍子で再び、危機的状況に陥りかねない危うい状況だ💦

一方で、もう一つ筆者の関心を寄せているのがトルコリラだ。

トルコリラ円

月前半は、トルコ大統領選挙が実施され、決選投票に持ち込まれた結果、現役のエルドアン大統領(独裁的長期政権、イスラム厳格派の強権政治)が当選した。

これにより、従前はこれといった動きのない安定した相場だったトルコリラだったが、再び大統領の主導する利下げ政策への警戒感が高まり、トルコリラが売られ始めている。

これについては、筆者は大統領選直後から、トルコリラ円のロングポジションを益出しし解消、反転してトルコリラ円のショートポジションを構築し、含み益となっている👌

その他商品

金🥇

金は数少ない「当たり👏」!

前回までは、金利上昇の流れから菌が売られる動きであったが、今回はもう一つの理由。

株等のリスクマネーへの資金流入の動きから、ディフェンシブ商品である金から、リスク商品へ資金が流れる動きとなった。

とはいえ、方向感としては当たりである。いままでの含み損を抱えていたゴールドのショートポジションが一気に良化してきた🤗

原油

原油は上昇という予想だったが結果は、大きくもみ合い、微妙。

月後半に入るまでは、リスクオン基調により工業活動の活性化を見込んだ原油の買いが入り上昇したが、6月近くは原油需給の関係から下落。

その後は、米国債務上限問題解消からのリスクオン相場を受けて回復基調で終えている。

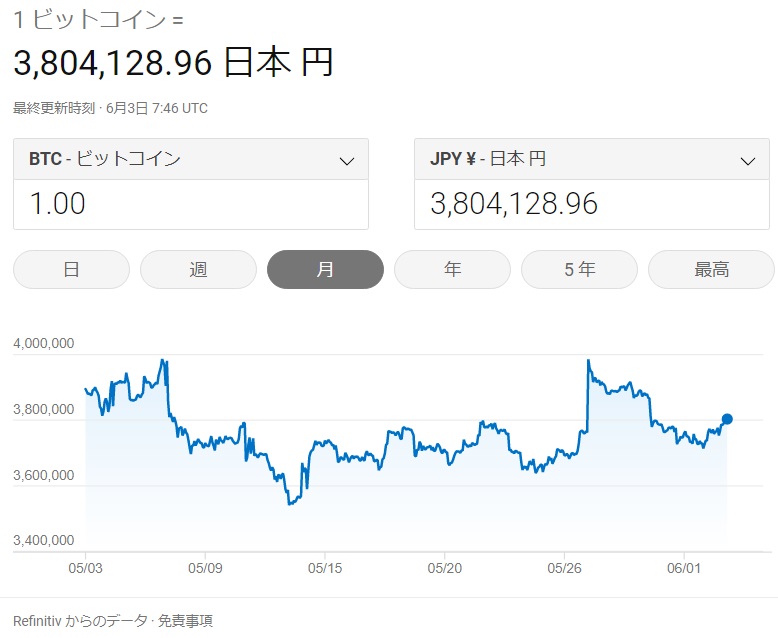

仮想通貨(主にBitcoin)

今月いっぱいは、あまり大きなトレンドはなく、もみ合いの状態。

なんとなく、仮想通貨を用いた資産運用、という考え方自体がトレンドではなくなってきている気がします。

一時期の陶酔的な一大ブームは過ぎているので深入りは禁物かと思われます。

今週の相場観

まず、大きな相場観でいうと、

かなり凝りてきているところだが、やはり足元のリスクオン相場への警戒感は解きにくい。

『Sell in May』の調整局面をかなり意識し来るリスクオフ局面に備え、早めに利益確定&損出し(筆者は早過ぎたが…)手元流動性を備えるか、ショートポジションの仕込みをする時期ではないかと考えている。

(ただ、ショートを振る場合はタイミングをかなり考えないと、筆者のように持っていかれて大爆損リスクがあることは注意したい。また、ポジションを持っているだけで日々のランニングコストがかかりがちなので、なるべく暴落直前まで引っ張る意識は持っておいた方がいいと思う)

株式見通し

上記の相場観をベースとして、株式は足許堅調ではあるが、利益が出ている玉はなるべく益出しをしておくのがいいだろう。

特に新興系・テック系にとっては逃げ切るチャンスかもしれない。

米国株においても、基本的には利益確定、損失確定をお勧めしたい。

比較的好業績だった大企業もこの前の決算を終え、株価が中だるみしやすい時期に来ており、これ以上の保有は危険かと思う(何度目だw)

為替💵

為替においては、主には米FRBの動向次第だが、秋以降に緩和される雰囲気の有無がポイントとなろう。

(前回の目線)

足許の経済指標が思ったよりも好調だったため、金利上昇をヒヨるどころか「これまでの金利上昇維持でいいじゃん」的な余地が生まれている状況にあるが、それでも次回までで、それ以降は継続(金利操作なし)がどれほど続くか、場合によってはいつ、調整の利下げがあるか、というところだろう。

したがってドル円においては、今後も経済指標が良い状態が続くと、場合によっては142円付近を試す円安の流れもあるかもしれないが、145円を超えるような一方的な円安トレンドは続かないとみる。よって135円~140円までのレンジを予想する。

新興国を中心とした高金利通貨は、引き続き、各国の政治情勢をみながらの展開だが、それ以外はあまり変動は乏しいものとみている。(先の日本国内の様子見スタンスを織り込み切ったため)

したがって、戦略としてはドル、その他先進国は、やや円高寄り(戻り売りスタンス)、

新興国は各国政治次第、というところだが、南アフリカランド、トルコリラは、どこかで火を噴く可能性を見て、思い切ってショートスタンスで臨むとしたい。

その他商品等

金🥇は、今週の下落の流れを引き継ぐ形で、下落基調とみている(前回から不変)。

それまで上昇してきた反動が起きやすいということや、金利上昇基調のドル資産への資金逃避も見込まれるため、弱気姿勢を継続とする。

原油⛽は上昇とみている(これまでの上昇から弱気入り)

足許のOPECの減産姿勢が鮮明となり需給が締まる可能性や、コロナ明けによる物資・人の移動活発化による需要増が徐々に効いてくるとみている。

仮想通貨は、かつての参加者がいないこと、流動性が低く読み切れないことから様子見。(やるとすれば、夏枯れも見通してややショート気味に入る感じかな…)

今回は、だいぶサボって更新が遅くなってしまいました。

次回から心機一転、毎週更新を心掛けたいと思います。

筆者が社会人1年目から利用し続けているメイン級のメイン証券会社。