マーケットの仕事をしていると、テレビ📺のニュースを見ていて、とことんクダラない芸能人のニュースや、どうでもいいグルメ特集が多くてウンザリする。

![]()

(あくまでイメージです)

自分も含め、読者の方々も、日本のテレビ番組で、もっと世界の物事に関する時事や知識、データについて知りたいことが山ほどあるのではないだろうか?

そこで、筆者の仕事柄、社内の人間に還元しているレポートの内容をもとに、筆者独自の視点でピックアップしたトピックを適当に展開する。

世界の原子力

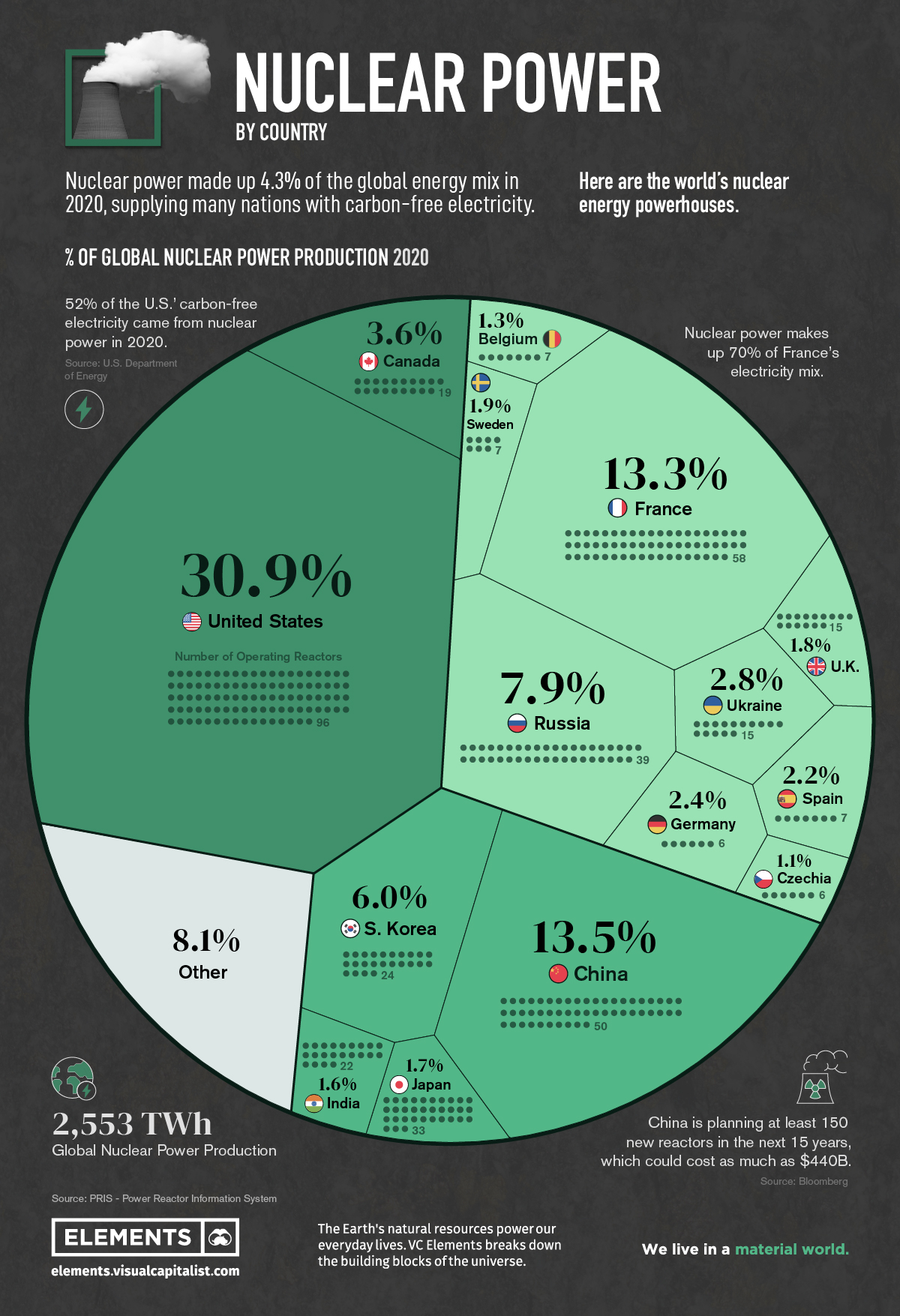

一昨年2020年の原子力による国別発電量。

Ranked: Nuclear Power Production, by Country (visualcapitalist.com)

世界各国で再生可能エネルギーを推進している一方で、総発電量の4.3%を原子力発電が占めている現実。

また、先進国を主体とした上位15位の国々が全体の発電量の91%を占めている。これは、IAEAによる承認の難しさ、燃料となるプルトニウム取扱いの難しさ、防災・テロ対策や使用済み核燃料の処理コストなどが、途上国にとってハードルが高すぎるためとみられる。

アメリカ🗽では、バイデン政権が「パリ協定」離脱に象徴されたトランプ政権の反環境政策とは対照的に、地球温暖化対策🌎を大胆に推進する姿勢を有権者にアピールしてきた。

「バイデンのグリーン革命Biden’s Green Revolution」とも呼ばれ、勝利確定後、単なる選挙スローガンではなく大統領就任初日からただちに計画を推進していく確固たる決意を表明しているものの、世界の原子力発電のうち3割を米国で発電している現状をどこまで突っ込んで変えることができるか。

日本は保有原子炉数33基と、世界有数の原子力大国であったが発電量は1.7%にとどまっている。

背景としては、ご存じのとおり2011年の東日本大震災で起きた福島第1原発事故を受けて、その殆どが稼働を停止。現在は、関西・四国・九州電3社が8基を細々と運転するのみ。他国と違い、四季もあり年中天候が安定しない日本が、再生可能エネルギーに全振りするのか、原子力を含めたアセットミックスで現実路線を行くのか、今夏の参議院選(7月25日任期)も控えており、その行方が注目される。

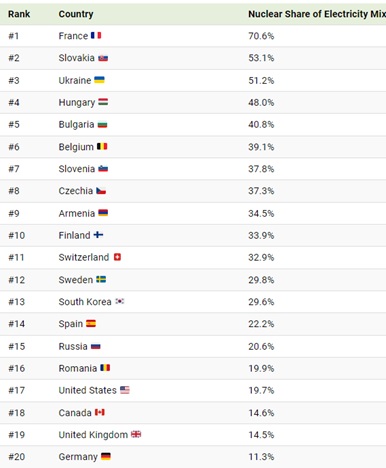

さらに、下表は各国の発電量における原子力発電の占有率(依存度)ランキング。

フランスは7割という大半を原子力発電⚛に依存している。

また、チェコ、スロバキア、ハンガリー、ウクライナなど旧共産圏にある東欧諸国の依存度が大きい。

もちろん自国に資源がないことも大きいが、旧ソビエトから離脱した手前、ロシアの天然ガスに依存し過ぎることを防ぐ(独立性を堅守する)意味合いも帯びている。

ドイツはメルケル長期政権後に、与党の一角に環境問題を重視する「緑の党」が入り、昨年12月末に国内に残る6基の原発のうち3基を停止。

今年末までに残る3基を停止するなど、脱原発に向けてアグレッシブな計画を進めているが、原発回帰派のフランスと電力を融通し合っている実態もあるのが現実のようだ(ただ、ドイツが電力輸入超過なのかは議論が分かれている)。

世界の大富豪💵

Elon Musk is the World's Richest Person in 2021 - Visual Capitalist

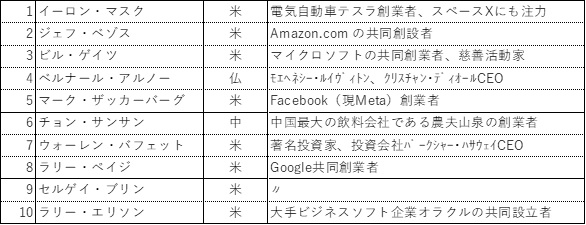

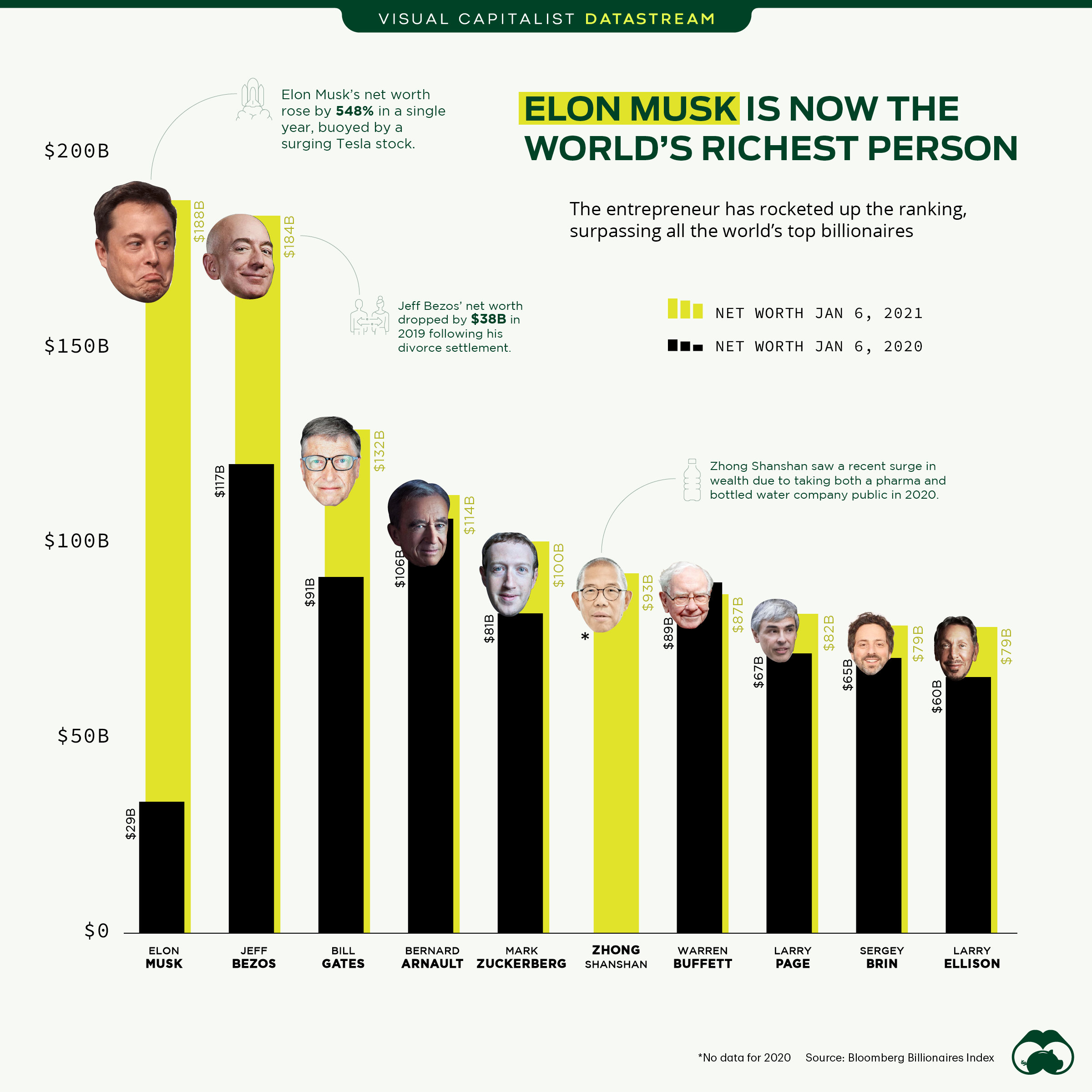

電気自動車メーカー🚙、テスラCEOのイーロン・マスク氏が世界一の富豪だが、前年2020年ではトップ5にも入っていない。

2021年に入ってから、保有するテスラ株の価格が急騰💹したことで、保有資産が驚異の548%上昇したことによるもの。

2021年後半に「適切な税金を納めるため」に保有株式を一部売却しているが、その後FRBによる金利引き上げを警戒され、当社を含めた新興株全般が相次いで下落していることから、テスラ株の保有に関しても運を味方につけている👼面が強いと思わざるを得ない。

2位のジェフ・ベゾス氏は、昨年に元妻との離婚協議(離婚の原因は公表されていないが、社会貢献に対する価値観の違いや、ベゾスの不倫が原因との噂)で380億ドル(約4兆円)を支払った(株式分与)うえでの2位。

元妻も世界3位の女性資産家になっている。

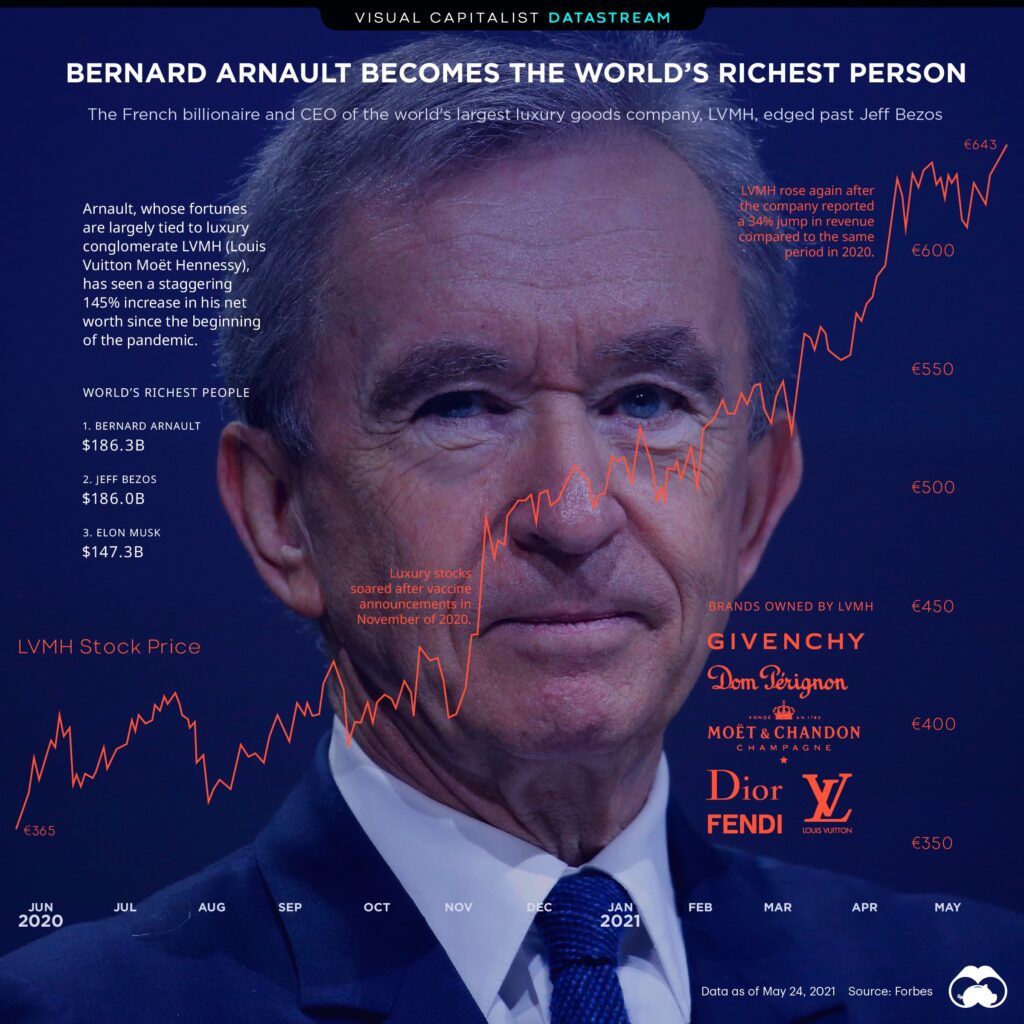

4位の仏ベルナール・アルノー氏は、創業家一族色の強いファッションブランド企業をM&A🏢や株式公開💹等をはじめとした近代的な企業経営手法により、世界有数の複合グループに成長させており、「ファッションの法王👑」と呼ばれている。

7位のウォーレン・バフェット氏はバリュー株投資(割安な大型株に投資)を得意とする著名投資家で「オマハの賢人」と呼ばれる。

足許の株価調整の中で、IT系をはじめとしたグロース株からバリュー株への資金シフトが進む中で、直近では、保有資産が5位のマーク・ザッカーバーグを抜いた模様(2022年2月上旬に保有するMeta株の大幅下落が要因でトップ10位から脱落)。

日米の株価比較(2022年1月末現在)💹

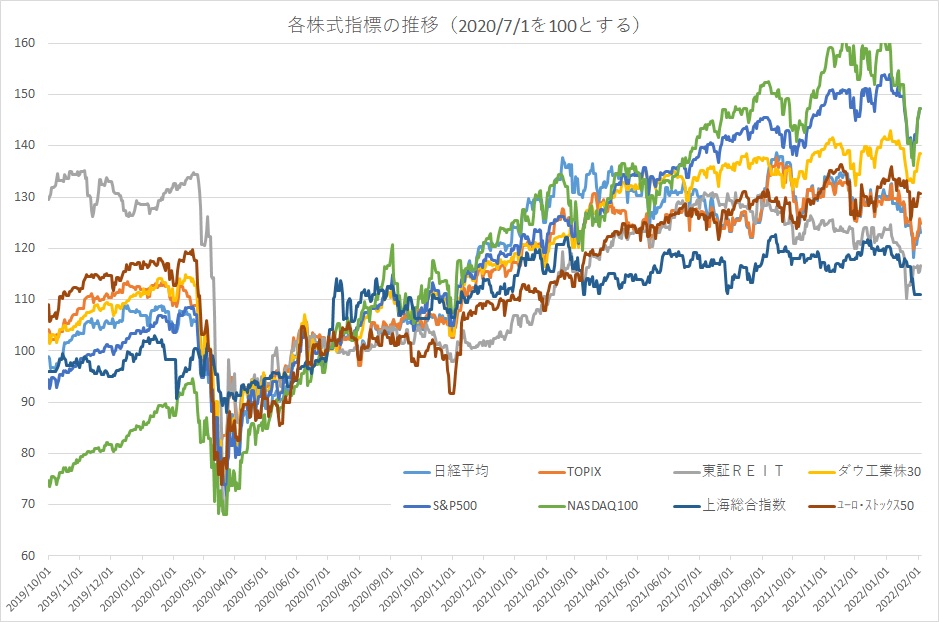

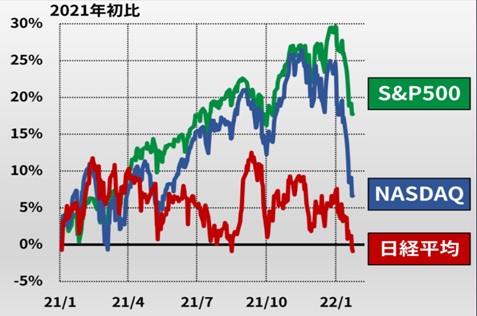

2022年1月下旬に、日経平均が昨年来安値を更新。

下図はS&P500やNASDAQとともに昨年2021年初来の騰落📉をグラフにしたもの。

2021年後半の日米株の差が際立つが、今年2022年に入ってからのNASDAQによる調整もかなり大きいことが改めてわかる。

背景としては、やはり米FRBの金融引き締め姿勢。

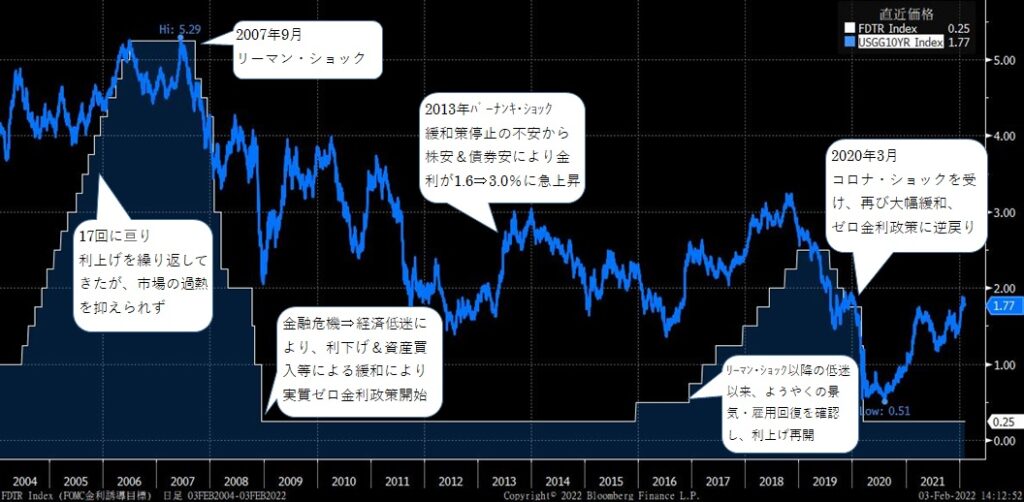

来る2022年3月に、2020年3月コロナ・ショック以来のゼロ金利政策解除(利上げ)を実施するとみられているが、

- 政策当初の目的である労働市場がひっ迫している(失業率が低い&賃金水準が高騰)こと

- エネルギーや半導体、不動産賃料をはじめとした物価が上昇していること

から、一時的に企業マインドを低下(金利が上がることにより借入による設備投資&開発がしづらくなる)する利上げへのハードルが相当に下がっているとみられていることが背景にある。

⇒ 意外と簡単に利上げが開始され、その後もスルスルと政策金利を上げてきそう(ハト派🕊⇒タカ派へのスタンス変更)

特に利上げについては、開発コストが膨大にかかる医療・医薬セクターや、IT・テクノロジー関連など、NASDAQを構成する新興企業への圧迫が比較的大きいとみられており、コロナ・ショック以降から2021年後半まで続いていたグロース株(成長株)重視から、比較的割安な大型株(バリュー株)への資金シフトが起こっているものとみられている。

今後の米FRB金融政策における注目点として、2022年1月のFOMC(毎月の政策決定会合)で、金融引き締め姿勢を示したFRBが、いかにして市場を過度に刺激せずに、金融引き締め政策を進められるかが焦点となるだろう。

金融引き締めが不十分となれば、リーマン・ショックの教訓が思い起こされる。

2007年9月リーマン・ショックまでの、2004年6月から17回(1.0%から5.25%)に亘り利上げを実施したものの、結局は米国住宅バブル🏡を抑制できず、レバレッジを掛けた金融派生商品(主に証券化商品)の乱発🎫もあって、反動として大きな信用収縮&長期的な低迷📉に見舞われた。

一方で、金融引き締め姿勢が過度に捉えられた事例として、2013年のバーナンキ・ショックが挙げられるだろう。

リーマンショック以降続いていた、緩和政策(FRBが国債やMBSを大量購入)の出口(停止)を図ろうと、当時のFRB議長のバーナンキ氏が緩和政策停止を示唆する発言を受けて、債券需給が緩むと懸念され、債券の売りが加速。米国10年金利は1.6%から一気に3%手前まで急上昇し、債券マーケットが一時混乱する事態となった。

(当時の筆者は、マーケット部門に所属し米国債を含む外国債券の運用を担当していたので、土日も気が休まらない大変な状況だった。)